Zmniejsz ryzyko audytu IRS dzięki najlepszemu oprogramowaniu podatkowemu

Opublikowany: 2022-01-29Niefortunna prawda jest taka, że IRS może kontrolować podatki każdego. Chociaż prawdą jest, że tym większe prawdopodobieństwo, że zostaniesz skontrolowany, im wyższy jest twój dochód, wszyscy są uczciwi. Wiele kontroli jest przypadkowych, ale są sytuacje podatkowe, które narażają Cię na większe ryzyko otrzymania tego przerażającego listu z IRS.

Zmniejsz ryzyko audytu

Serwisy podatkowe mogą pomóc Ci zmniejszyć ryzyko audytu, o ile przestrzegasz zasad i podajesz dokładne informacje. A jeśli zostaniesz poddany audytowi, dostarczona przez nich dokumentacja może ci pomóc w jej przejściu. Niektóre strony podatkowe oferują ograniczoną pomoc w zakresie audytu w ramach opłaty, a nawet więcej, jeśli zapłacisz dodatkowo. Oto kilka sygnałów ostrzegawczych związanych z podatkami, których należy unikać, jeśli nie chcesz pojawiać się na radarze IRS.

Niezgłoszony dochód

To częste zjawisko. Czasami jest to wynik uczciwego błędu, ale innym razem niektórzy podatnicy po prostu mają nadzieję, że nie zostaną złapani. IRS otrzymuje kopie twoich 1099 i W-2, więc nie można ukryć tego dochodu, ale agencja może znaleźć inne źródła nieraportowanych dochodów, jeśli przeprowadzi audyt.

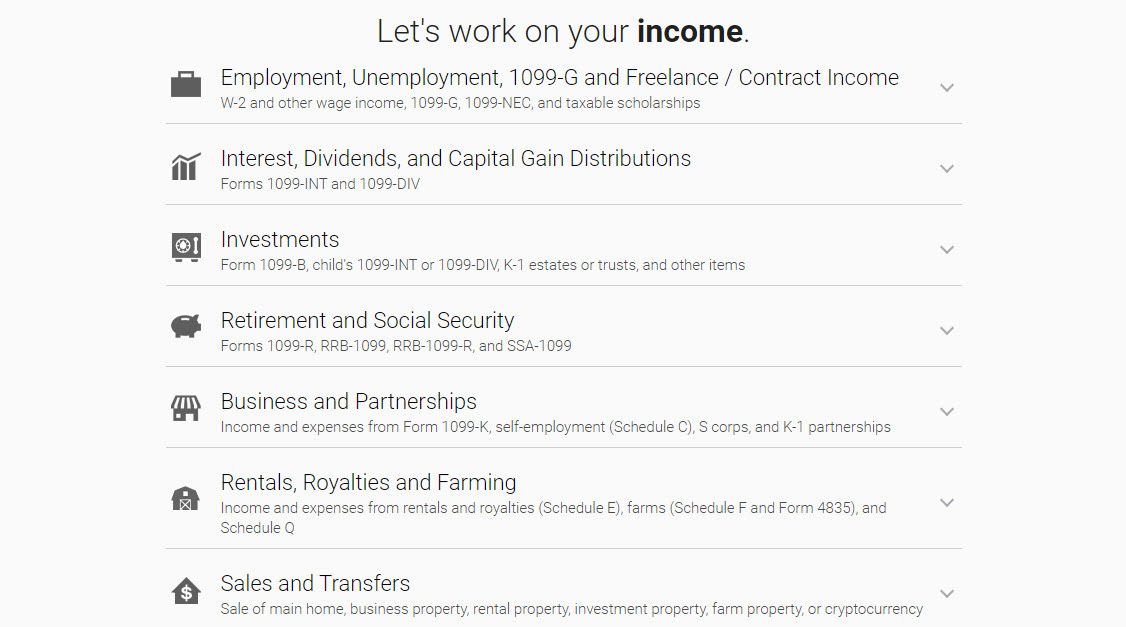

Witryny podatkowe są bardzo dobre w pomaganiu w zgłaszaniu absolutnie wszystkich dochodów, w tym niektórych, które możesz przypadkowo pominąć. Pytają najpierw o płace W-2 i różne rodzaje dochodów. Następnie kopią głębiej, ponieważ istnieje wiele sposobów na uzyskanie dochodu przez cały rok podatkowy. Czy miałeś koncert poboczny? Sprzedać swój dom lub zapasy? Otrzymuj tantiemy? Posuwają się tak daleko, że pytają o nietypowe rodzaje dochodów, takie jak obowiązek ławy przysięgłych, wygrane w grach hazardowych i umorzenie długów.

Odliczenie z biura domowego

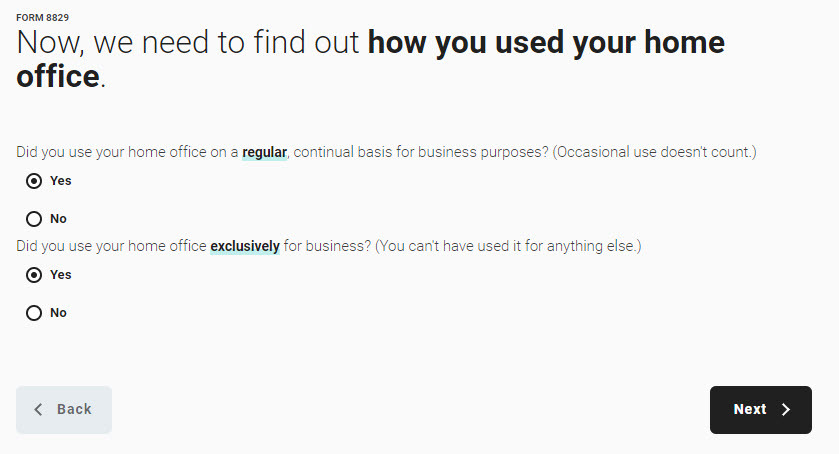

Miliony ludzi mogą po raz pierwszy próbować skorzystać z odliczenia z biura domowego za rok podatkowy 2020. Pandemia COVID-19 zmusiła wielu pracowników biurowych do pracy w domu i utworzenia wydzielonego obszaru dla biznesu. Nie podlega to odliczeniu od podatku dla pracowników, a IRS nakłada wiele ograniczeń na to odliczenie dla osób samozatrudnionych. Musisz zadeklarować, że część domu wykorzystujesz tylko do pracy, a także musisz podać dokładne pomiary dedykowanej powierzchni oraz procent domu lub mieszkania, który reprezentuje. Następnie możesz odliczyć ten procent swoich rocznych kosztów na takie rzeczy, jak czynsz, ubezpieczenie domu i media.

To główna czerwona flaga dla IRS. Strony internetowe zajmujące się podatkami znają wymagania dotyczące tego odliczenia i przeprowadzą Cię przez każdy krok, więc masz dokumentację na wypadek kontroli.

Waluty cyfrowe

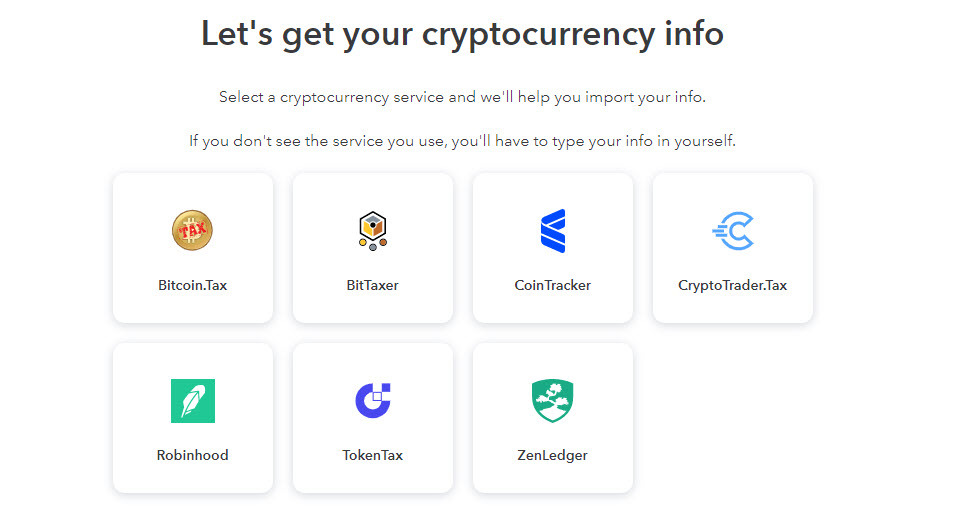

Od 2014 r. IRS uważa walutę cyfrową za własność i wymaga, aby transakcje z jej udziałem występowały w zeznaniu podatkowym. W rzeczywistości formularz 2020 Form 1040 pyta o taką aktywność na górze pierwszej strony. Linia pod blokiem informacji kontaktowych brzmi: „Czy w dowolnym momencie 2020 roku otrzymałeś, sprzedałeś, wysłałeś, wymieniłeś lub w inny sposób nabyłeś jakiekolwiek korzyści finansowe w dowolnej wirtualnej walucie?” Ponieważ ta forma waluty jest stosunkowo nowa, wiele jej zastosowań nie zostało jeszcze zgłoszonych ani uregulowanych, chociaż transakcje kryptowalutowe są czasami dokumentowane na formularzu 1099-B, formularzu 1099-K lub na zeznaniu podatkowym przesłanym przez giełdę (często uważa się je za zyski lub straty kapitałowe). Ponadto firmy, takie jak salony samochodowe i kasyna, muszą zgłaszać do IRS transakcje gotówkowe powyżej 10 000 USD.

Nasze najlepsze oprogramowanie podatkowe

TurboTax to jedyna strona internetowa służąca do rozliczania podatków osobistych, która posiada sekcję poświęconą zawieraniu transakcji kryptowalutowych. Możesz oczywiście uwzględnić transakcje, których środki pochodzą z kryptowaluty, ale zostały przeliczone na godziwą wartość rynkową w dolarach amerykańskich w zeznaniu podatkowym za pomocą dowolnej strony podatkowej. Jest to obszar, w którym IRS nadal nadrabia zaległości, ale agencja może przeprowadzić audyt, jeśli otrzyma informacje o niezgłoszonej aktywności waluty cyfrowej. Jeśli jesteś mocno zaangażowany w kryptowalutę, być może będziesz musiał skonsultować się z doradcą podatkowym, aby upewnić się, że prawidłowo radzisz sobie z tym złożonym obszarem opodatkowania. Więcej informacji na ten temat znajdziesz w FAQ IRS.

Brakująca informacja

Trudno w to uwierzyć, ale jednym z najczęstszych błędów popełnianych przez ludzi w zeznaniach podatkowych jest zaniedbanie podpisania deklaracji. Mogą też podać nieprawidłowe lub niepełne informacje lub popełnić błędy obliczeniowe. Wszyscy ostrzegają IRS, że coś może być nie tak.

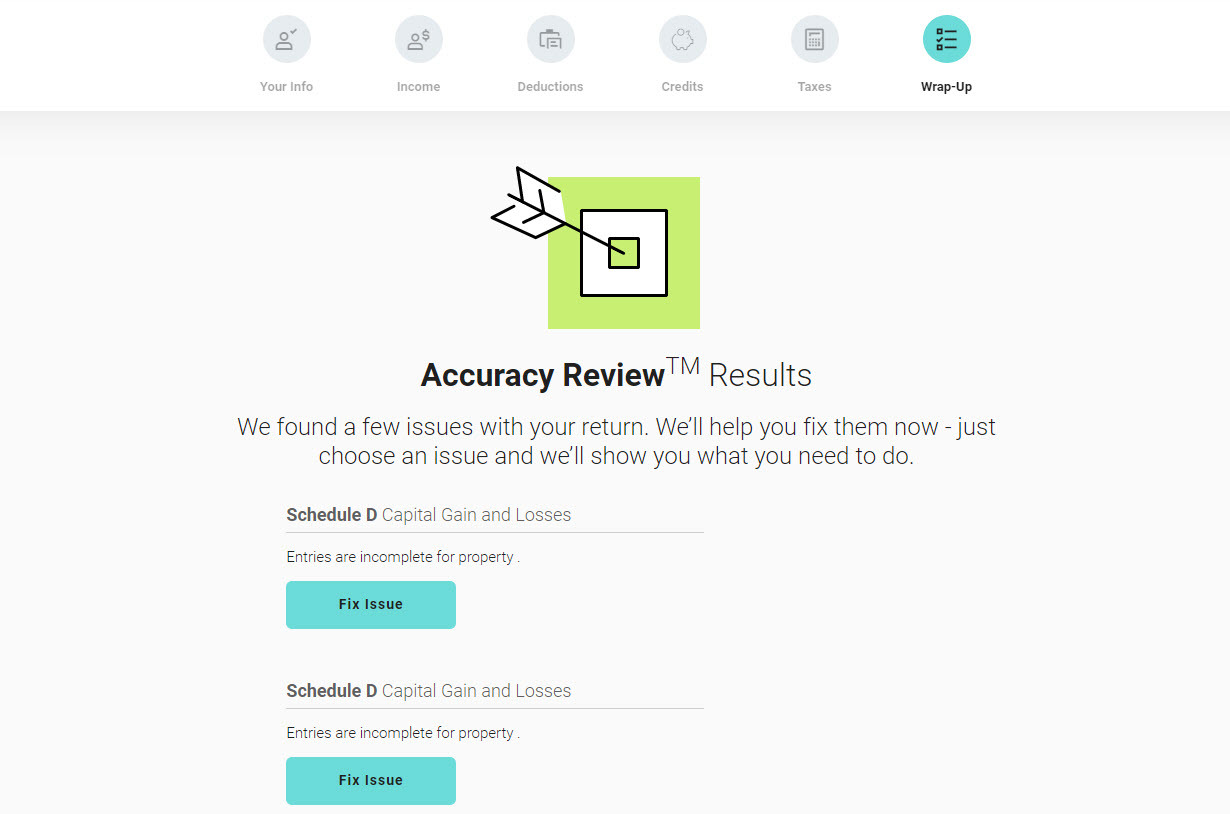

Serwisy podatkowe nie pozwalają na popełnienie wielu z tych błędów. Wykonują wszystkie wymagane obliczenia i zobowiązują się zapłacić wszelkie kary spowodowane błędami matematycznymi (co jest bardzo mało prawdopodobne). Jeśli zaczniesz pracować nad tematem podatkowym i nie podasz wszystkich potrzebnych danych podatnika, nie będziesz mógł złożyć zeznania drogą elektroniczną. Witryny te dokonują dokładnego przeglądu Twojego zwrotu i ostrzegają o wszelkich napotkanych problemach, zanim poproszą Cię o zapłatę i przeprowadzą Cię przez proces składania plików elektronicznych. Niektóre z nich umożliwiają importowanie informacji z W-2 i 1099 z instytucji finansowych, co dodatkowo zmniejsza ryzyko błędów wprowadzania danych.

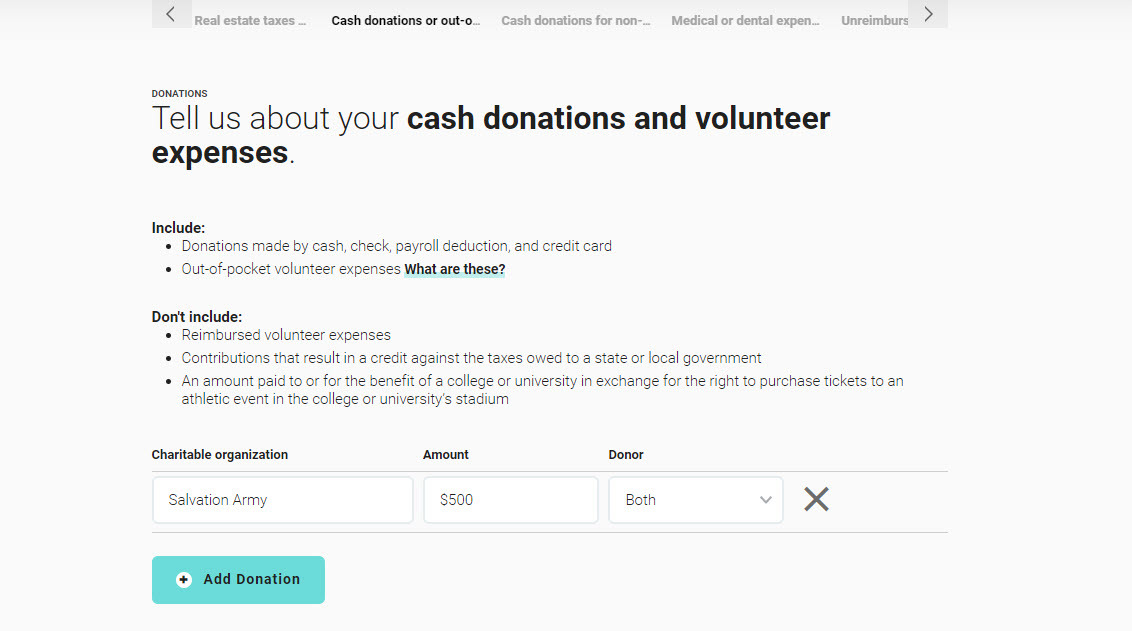

Nadmierne potrącenia, zwłaszcza darowizny na cele charytatywne

Jednym ze sposobów, w jaki strony internetowe pomagają zminimalizować obowiązek podatkowy, jest dokładne wypytywanie Cię o wszelkie wydatki, które poniosłeś w ciągu roku, o które można ubiegać się jako o odliczenia. Niektóre witryny wyszukują setki konkretnych.

Te witryny nie mogą wiedzieć, czy zgłaszasz zwrot kosztów, których w rzeczywistości nie poniosłeś. Ale wiedzą, co jest, a co nie podlega odliczeniu, i bardzo dobrze to wyjaśniają. Czasami wyświetlają krótkie wyjaśnienie konkretnego odliczenia, gdy pytają, czy dotyczy to Ciebie. Jeśli masz jakiekolwiek wątpliwości i nie chcesz, aby zostały nałożone kary i być może audyt, możesz łatwo skorzystać z jednego z wielu zasobów pomocy dostępnych w witrynie. Na przykład możesz klikać hiperłącza lub frazy, a także przeszukiwać ich ogromne kolekcje artykułów na tematy podatkowe. Jeśli te opcje nie odpowiadają na Twoje pytania, możesz skontaktować się z CPA lub innym specjalistą podatkowym przez telefon, czat, e-mail lub czat wideo (za tego rodzaju pomoc zazwyczaj obowiązują dodatkowe opłaty).

Polecane przez naszych redaktorów

Chociaż strony podatkowe nie mogą w tym pomóc, należy pamiętać, że IRS może rozważyć przeprowadzenie audytu, jeśli zażądasz nieproporcjonalnej kwoty dochodów i wydatków. Może to być całkowicie uzasadnione, na przykład, jeśli poniesiesz stratę w bardzo małej firmie lub pobocznym występie. Po prostu bądź świadomy tej czerwonej flagi.

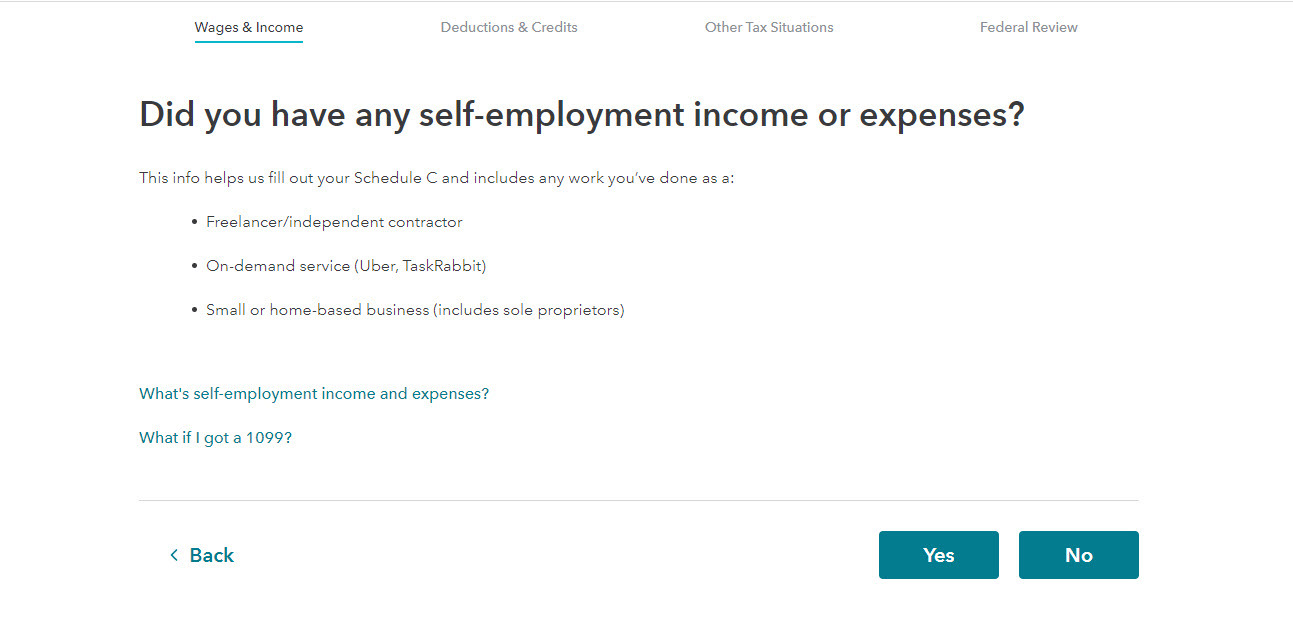

Złożenie harmonogramu C

Nie ma nic podejrzanego w wypełnianiu Schedule C. IRS nakazuje to, jeśli jesteś samozatrudniony lub masz występ na boku. Ale agencja uważnie przygląda się tym zwrotom. Po pierwsze, dokonuje ścisłego rozróżnienia między biznesem a hobby. Możesz przeczytać więcej o wytycznych IRS dotyczących rozróżniania między nimi tutaj. Jeśli Twój Załącznik C uruchomi audyt, IRS prawdopodobnie przeanalizuje wydatki, które zgłaszasz w takich obszarach, jak podróże, posiłki i rozrywka — kategorie, w których uzasadnione wydatki biznesowe i zakupy osobiste mogą się pokrywać.

Witryny podatkowe, które obsługują Załącznik C — nie wszystkie z nich to robią — mają długie sekcje, które pomagają udokumentować wszystkie dochody i wydatki związane z Twoją działalnością. Zadają również wszystkie pytania dotyczące Twojej firmy, na które musisz odpowiedzieć w Załączniku C. Jeśli korzystasz z jednej z tańszych lub bezpłatnych witryn podatkowych do zwrotu, nie znajdziesz szczegółowych wyjaśnień dotyczących wydatków, które możesz odliczyć na Załącznik C. Jeśli nie znasz się na tej krytycznej formie, prawdopodobnie najlepiej będzie skorzystać z jednej z droższych edycji, które oferują specjalną pomoc osobom samozatrudnionym.

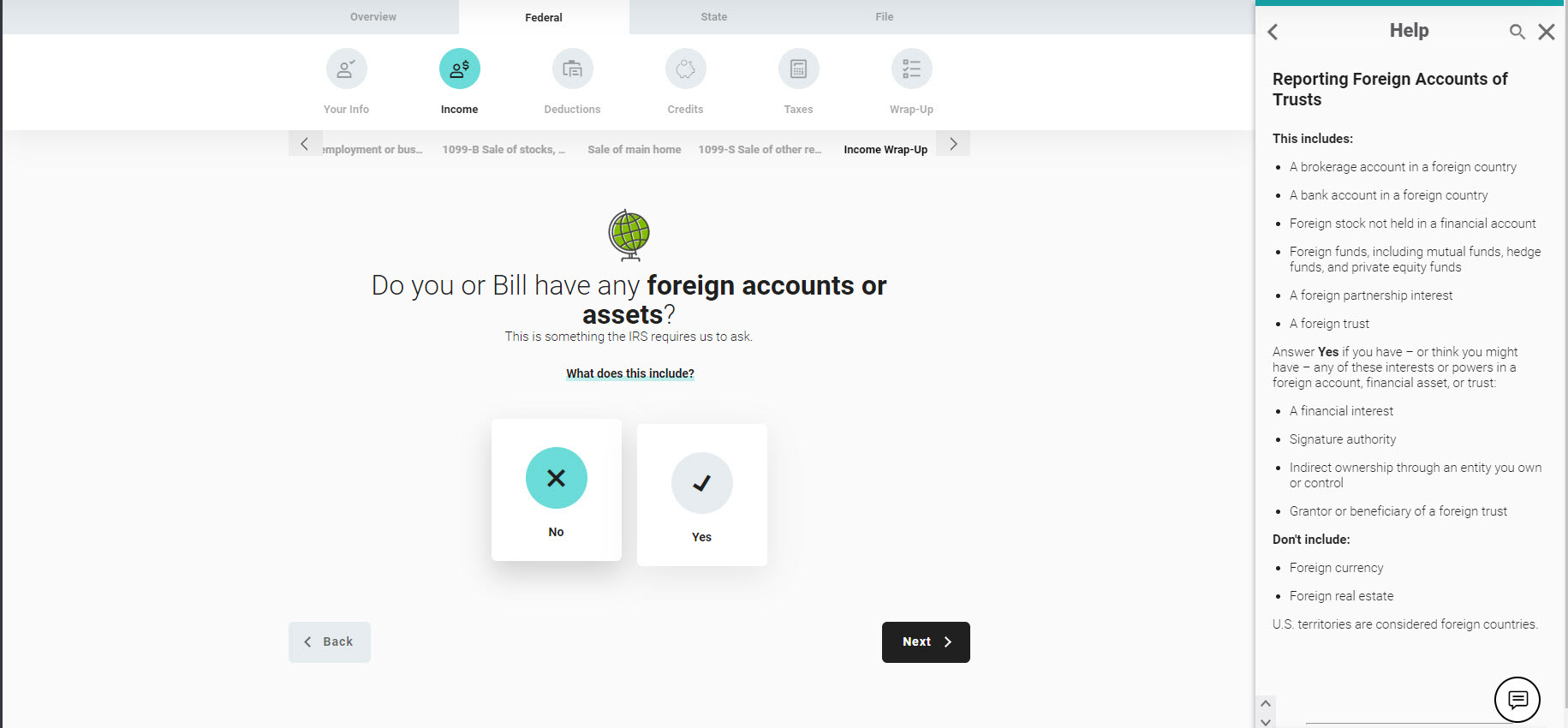

Niezgłoszenie zagranicznego konta bankowego

Każda witryna podatkowa zapyta Cię, czy masz zagraniczne konta lub aktywa. Nie można przegapić tego zapytania, ponieważ zazwyczaj otrzymuje ono dedykowany ekran i pojawia się na wczesnym etapie procesu. Wystarczy powiedzieć, że nie chcesz pominąć tej informacji.

Użyj oprogramowania podatkowego, aby zmniejszyć ryzyko audytu

Strony internetowe służące do sporządzania podatków osobistych nie są wszechwiedzące. Polegają na tym, że będziesz szczery w kwestii pieniędzy, które zarobiłeś i wydałeś w danym roku podatkowym. Jeśli zapoznasz się z nimi w pełni i dokładnie odpowiesz na wszystkie pytania, możesz zmniejszyć swoje szanse na audyt. Jeśli jednak podlegasz jednemu, będziesz przestrzegać zasad IRS dotyczących twoich dochodów i dopuszczalnych wydatków. Oprócz korzyści związanych z unikaniem audytu, strony internetowe dotyczące podatków mogą również pomóc w maksymalizacji zwrotu.