7 façons de commencer à minimiser vos impôts 2021 dès maintenant

Publié: 2022-01-29Probablement la dernière chose à laquelle vous voulez penser lorsque vous venez de déposer vos impôts pour 2020 est vos impôts 2021. Même si votre préparation pour l'année d'imposition précédente s'est bien déroulée, il est bon de ne pas vous soucier des impôts pendant un certain temps. Mais comme le dit le cliché galvaudé, la préparation des déclarations de revenus devrait être un marathon, pas un sprint. C'est quelque chose auquel vous devriez penser et planifier tout au long de l'année.

C'est maintenant le moment idéal pour commencer, alors que les questions fiscales de l'année écoulée sont encore fraîches dans votre esprit. Après tout, vos activités financières actuelles auront une incidence sur vos rendements au printemps prochain. Et vous voulez qu'ils aient le bon type d'impact, si possible. Notez que si vous n'avez pas déposé vos impôts, vous feriez mieux de vous y mettre. Nos conseils pour les déclarants électroniques de dernière minute peuvent vous aider, même si vous avez manqué la date limite. Plus tôt vous serez pris en charge, mieux ce sera ! Pour tous les autres, voici sept façons de garder l'impôt sur le revenu à l'esprit toute l'année, avec sept conseils pratiques associés qui peuvent aider à rendre votre expérience fiscale un peu plus agréable l'année prochaine.

1. Apprenez comment les événements de la vie affectent vos impôts

Les événements majeurs de votre vie sont susceptibles d'affecter vos impôts de 2021, parfois de manière considérable. Par exemple, si vous vous mariez ou divorcez, avez un bébé ou adoptez un enfant, ou si un conjoint ou une personne à charge décède ou quitte votre domicile, votre statut de déclaration et votre admissibilité aux avantages fiscaux peuvent changer.

De même, commencer une carrière universitaire, acheter une maison ou rejoindre les rangs des chômeurs modifiera la façon dont vous remplissez votre 2021 1040. Si vous savez à l'avance quel impact ces événements (et plus) pourraient avoir, vous pourrez peut-être faire des ajustements dans d'autres domaines de votre profil financier. L'IRS a une page utile sur les événements de la vie que vous devriez consulter pour des conseils plus spécifiques.

2. Faites attention à la fiscalité tout au long de l'année

Si vous êtes un employé W-2, considérez le résultat de vos impôts 2020. Avez-vous obtenu un remboursement important ? Ou avez-vous dû payer une somme importante? Si tel est le cas, vous devriez penser à modifier votre retenue, surtout si vous avez vécu ou vivrez un ou plusieurs des événements de la vie énumérés ci-dessus. L'estimateur de retenue d'impôt de l'IRS peut être utile ici. Vous devrez remplir un nouveau formulaire W-4 pour modifier votre statut de retenue.

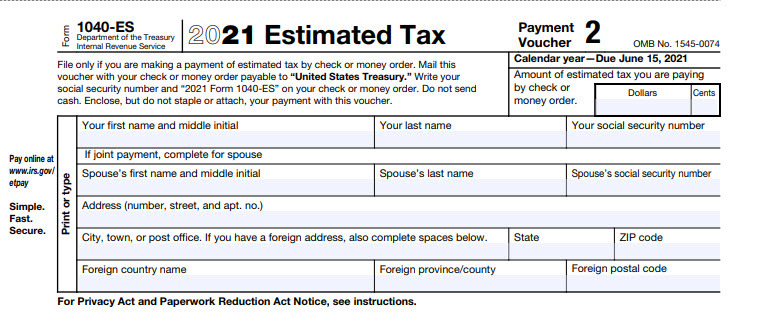

Si vous êtes ou serez travailleur indépendant pour la première fois en 2021, vous devrez estimer ce que vous devrez en impôts chaque trimestre en fonction de vos revenus et dépenses pour chaque période et envoyer ce montant à l'IRS et à l'impôt de l'État. agences. Ce n'est pas facile, et ce n'est qu'une supposition éclairée. Mais si vous attendez que les impôts soient dus au printemps prochain, vous devrez payer l'équivalent d'une année entière d'impôts en une seule fois.

Deux sites Web de comptabilité pour petites entreprises, en particulier, peuvent vous aider : GoDaddy Bookkeeping et QuickBooks Self-Employed. Les deux vous permettent d'importer et de catégoriser vos transactions bancaires. Sur la base de ces informations, ils estiment ce que vous pourriez devoir chaque trimestre.

Vous pouvez obtenir plus d'informations sur les taxes estimées sur cette page IRS. Avoir des informations sur votre situation en matière d'impôt sur le revenu tout au long de l'année vous aidera dans votre planification fiscale continue.

3. Tenez des registres précis

Ceci est particulièrement important si vous êtes travailleur indépendant. Vous devez conserver des registres complets et accessibles de tous vos revenus liés à l'entreprise et vous assurer de déclarer tout l'argent qui entre. Vous devez également documenter chaque dépense et déterminer la bonne catégorie fiscale pour chacune. Si vous le faites sur papier, enregistrez chaque reçu dans des dossiers organisés par mois ou par catégorie et notez son objectif.

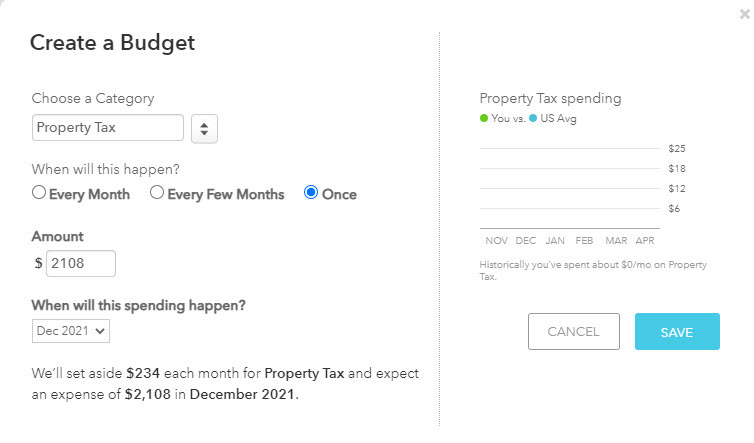

Les sites Web de finances personnelles et de comptabilité des petites entreprises peuvent énormément aider à cet égard. Vous pouvez importer toutes vos transactions bancaires et les sites vous aident à les catégoriser. Ces applications facilitent également d'autres tâches de comptabilité, telles que la budgétisation et la création de rapports au moment des impôts. Les très petites entreprises pourraient se débrouiller avec Mint.com (gratuit) ou Quicken. Les entreprises plus grandes ou plus complexes peuvent envisager Intuit QuickBooks Online ou Zoho Books.

Si vous êtes un employé W-2, vous devez toujours disposer de dossiers numériques ou physiques pour stocker des documents tels que des enregistrements de contributions caritatives et des déclarations d'impôt foncier. Lorsque vous commencerez à recevoir des formulaires tels que vos W-2 et 1099 l'année prochaine, vous pourrez les ajouter au mélange.

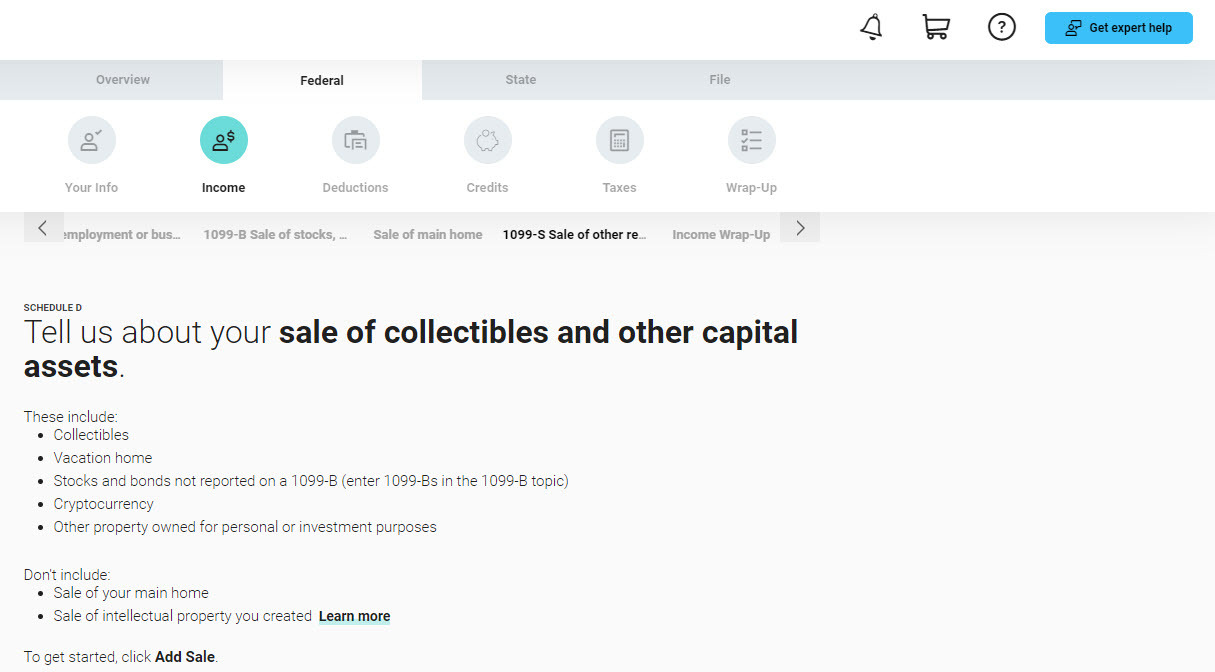

4. En savoir plus sur les déductions et crédits d'impôt

Le formulaire IRS 1040 et ses formulaires et annexes à l'appui contiennent des centaines de déductions et de crédits qui peuvent vous faire économiser beaucoup d'argent en allégements fiscaux. Si vous faites vos impôts manuellement, il est facile d'en manquer certains auxquels vous êtes éligible. L'astuce consiste à en être conscient, afin de savoir quand une dépense peut être déductible au cours de l'année.

L'IRS a une page qui répertorie toutes les principales déductions et certaines moins connues, avec des liens vers des informations détaillées. NerdWallet, un excellent site Web de finances personnelles rempli d'outils et de ressources pédagogiques, propose un guide des déductions fiscales et une liste des crédits et déductions populaires pour l'année d'imposition 2021. Vous pouvez également suivre vos comptes financiers ici et obtenir périodiquement votre pointage de crédit gratuitement.

Notre meilleur logiciel de préparation d'impôts

Gardez également un œil sur les sites Web de préparation des déclarations de revenus des particuliers et sur les services qu'ils offrent tout au long de l'année. Certains maintiennent des blogs qui couvrent des déductions et des crédits spécifiques pour 2021 et vous tiennent au courant des modifications apportées aux lois fiscales tout au long de l'année. ImpôtRapide et H&R Block offrent des services étendus aux particuliers qui utilisent les outils de préparation des déclarations des sites. Les deux vous assignent à un CPA ou à un autre fiscaliste qui peut répondre à vos questions et résoudre votre déclaration par chat vidéo. Ils sont disponibles toute l'année pour aider à la planification fiscale.

5. Épargner pour la retraite au cours de l'année

Si vous n'avez pas encore d'IRA ou de 401(k), il est temps d'envisager d'investir dans votre avenir et de réduire votre obligation fiscale en même temps. Si vous en avez un et que vous ne cotisez pas les montants maximums, pensez à augmenter le total que vous avez investi.

Recommandé par nos rédacteurs

Les travailleurs indépendants peuvent ne pas avoir l'option d'appariement de l'employeur que les employés W-2 ont, mais ils peuvent toujours mettre de l'argent de côté pour la retraite et réclamer ces cotisations sur leurs déclarations de revenus. Vos options incluent une retraite simplifiée des employés (SEP) ou un plan 401 (k) à un seul participant (solo). Il y a aussi le plan d'intéressement à l'épargne pour les employés (SIMPLE IRA Plan). Vous pouvez obtenir des informations sur ces produits auprès des institutions financières et sur cette page IRS.

6. Donnez de l'argent

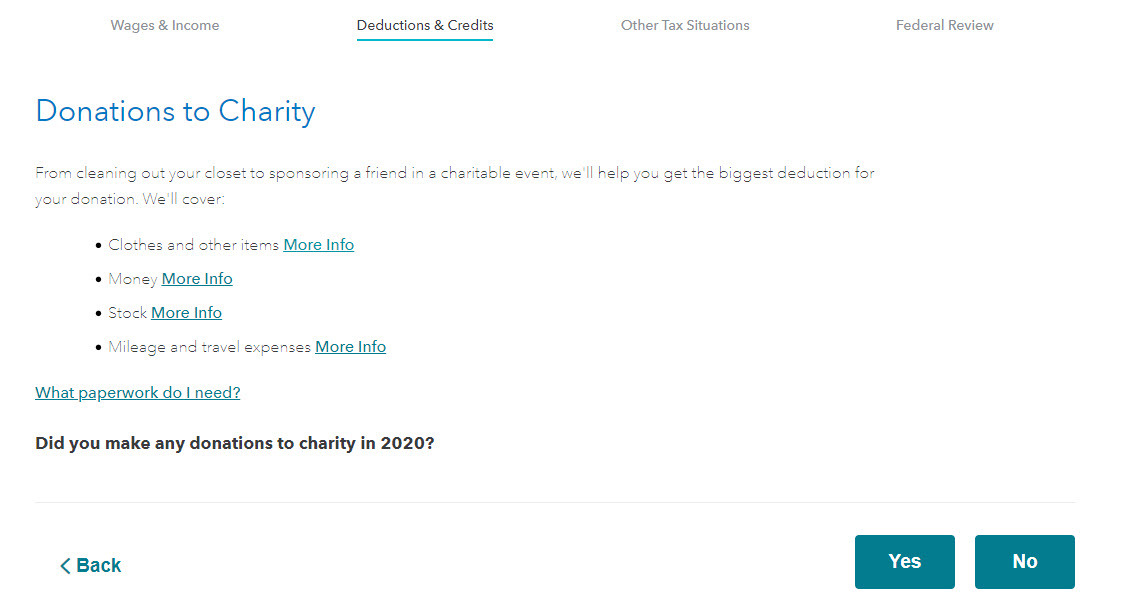

Nul besoin d'attendre le 31 décembre pour penser à la philanthropie. Donner de l'argent à des organisations caritatives qualifiées tout au long de l'année se traduit généralement par une déduction fiscale. En fait, pour l'année d'imposition 2020, les non-détails étaient autorisés à déduire jusqu'à 300 $ en contributions caritatives. Au moment d'écrire ces lignes, nous ne savons pas ce que le Congrès pourrait faire de cette déduction pour 2021, alors gardez un œil sur les nouvelles fiscales.

Vous n'obtiendrez pas de déduction pour avoir fait à quelqu'un un cadeau en espèces ou en biens d'une valeur allant jusqu'à 15 000 $ au cours de l'année, mais vous n'aurez pas non plus à payer l'impôt sur les donations de l'IRS. C'est un bon moyen de réduire votre revenu imposable tout en aidant un membre de votre famille ou un ami.

7. Passez en revue vos revenus et dépenses liés à l'impôt

Si vous êtes travailleur indépendant et que vous devez payer des impôts trimestriels, vous devez quand même le faire. Même dans ce cas, cependant, vous devriez examiner vos revenus et vos dépenses tous les mois. Si vous utilisez une application de finances personnelles ou de comptabilité de petite entreprise, cela ne devrait pas poser de problème. Vous pouvez même avoir une idée approximative de l'équilibre entre l'argent entrant et sortant en utilisant un système papier et une calculatrice ou Excel.

Gardez une copie de vos déclarations de revenus 2019 et 2020 à portée de main. Même si les modifications de la législation fiscale pour 2021 ne seront pas finalisées avant la fin de l'année, vous pouvez voir pourquoi vous avez obtenu le remboursement que vous avez fait ou avez dû payer autant que vous l'avez fait au cours des deux dernières années. Ces déclarations sont également utiles pour déterminer votre obligation fiscale totale au cours des dernières années. À moins que votre situation financière n'ait radicalement changé, vous pouvez vous attendre à une obligation fiscale similaire.

Gardez une trace de vos impôts toute l'année

La planification fiscale devrait faire naturellement partie de votre planification financière globale, et elle devrait se poursuivre pendant les 12 mois de l'année. Si vous le traitez comme ça, vous devriez constater que la saison de préparation et de classement ne sera pas aussi douloureuse et paniquée. Au moment de produire votre déclaration, un logiciel d'impôt peut vous aider à obtenir un remboursement plus important et à réduire le risque d'une vérification.