Reduzieren Sie Ihr Risiko einer IRS-Prüfung mit Top-Steuersoftware

Veröffentlicht: 2022-01-29Die unglückliche Wahrheit ist, dass der IRS die Steuern von jedem prüfen kann. Es stimmt zwar, dass Sie mit größerer Wahrscheinlichkeit geprüft werden, je höher Ihr Einkommen ist, aber jeder ist Freiwild. Viele Audits sind zufällig, aber es gibt Steuersituationen, die Sie einem höheren Risiko aussetzen, diesen erschreckenden Brief vom IRS zu erhalten.

Reduzieren Sie Ihr Prüfungsrisiko

Steuer-Websites können Ihnen helfen, das Risiko einer Betriebsprüfung zu verringern, solange Sie die Regeln befolgen und genaue Informationen bereitstellen. Und wenn Sie auditiert werden, kann Ihnen die bereitgestellte Dokumentation dabei helfen. Einige Steuerseiten bieten begrenzte Prüfungsunterstützung als Teil ihrer Gebühr und sogar noch mehr, wenn Sie zusätzlich bezahlen. Hier sind einige steuerbezogene rote Flaggen, die Sie vermeiden sollten, wenn Sie nicht auf dem Radar des IRS auftauchen möchten.

Nicht gemeldetes Einkommen

Dies ist ein häufiger Vorfall. Manchmal ist es das Ergebnis eines ehrlichen Fehlers, aber manchmal hoffen einige Steuerzahler einfach, dass sie nicht erwischt werden. Der IRS erhält Kopien Ihrer 1099er und W-2s, daher ist es unmöglich, dieses Einkommen zu verbergen, aber die Behörde könnte andere Quellen nicht gemeldeten Einkommens finden, wenn sie eine Prüfung durchführt.

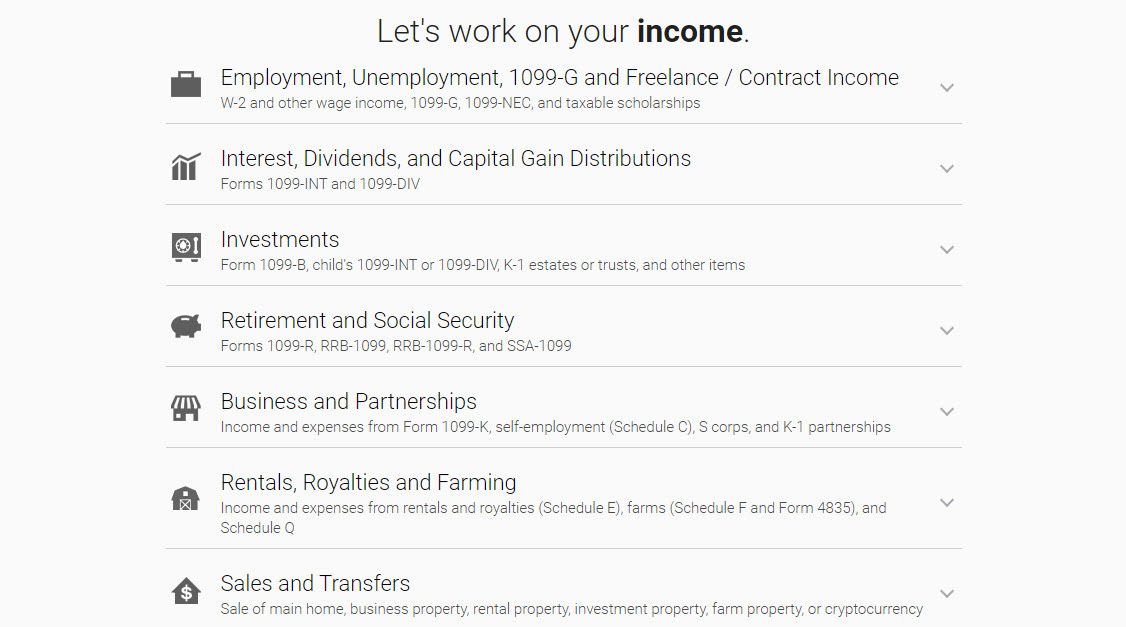

Steuer-Websites sind sehr gut darin, Ihnen dabei zu helfen, absolut alle Ihre Einkünfte zu melden, einschließlich einiger, die Sie möglicherweise versehentlich auslassen. Sie fragen zuerst nach W-2-Löhnen und verschiedenen Einkommensarten. Dann graben sie tiefer, da es zahlreiche Möglichkeiten gibt, während des Steuerjahres Einkommen zu erzielen. Hattest du einen Nebenauftritt? Verkaufen Sie Ihr Haus oder einen Bestand? Tantiemen erhalten? Sie gehen so weit, nach ungewöhnlichen Einkommensarten wie Geschworenenpflichten, Glücksspielgewinnen und Schuldenerlass zu fragen.

Homeoffice-Abzug

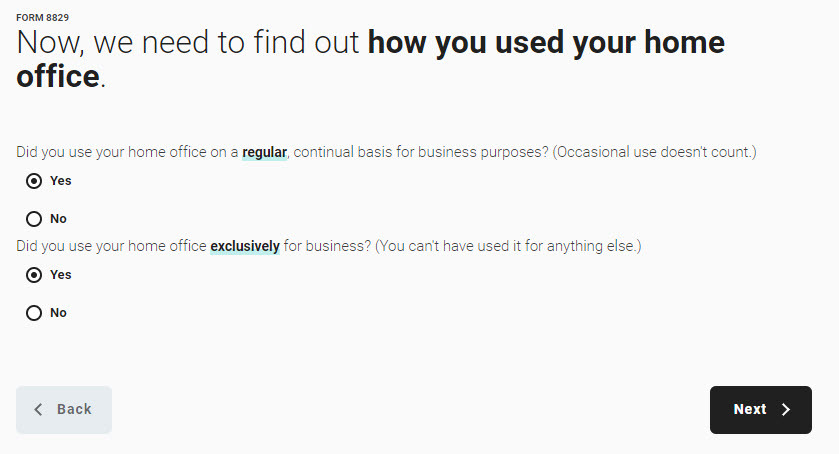

Möglicherweise versuchen Millionen Menschen erstmals für das Steuerjahr 2020 den Homeoffice-Abzug in Anspruch zu nehmen. Die COVID-19-Pandemie zwang viele Büroangestellte, von zu Hause aus zu arbeiten und einen eigenen Bereich für Geschäfte einzurichten. Dies ist für Arbeitnehmer nicht steuerlich absetzbar, und das IRS legt viele Einschränkungen für diesen Abzug für Selbstständige fest. Sie müssen erklären, dass Sie einen Teil Ihres Hauses nur für die Arbeit nutzen, und Sie müssen genaue Messungen des dedizierten Raums und des Prozentsatzes Ihres Hauses oder Ihrer Wohnung angeben, den er darstellt. Sie können dann diesen Prozentsatz Ihrer jährlichen Kosten für Dinge wie Miete, Hausratversicherung und Nebenkosten abziehen.

Dies ist eine wichtige rote Fahne für den IRS. Steuer-Websites kennen die Anforderungen für diesen Abzug und führen Sie durch jeden Schritt, damit Sie im Falle einer Prüfung über Unterlagen verfügen.

Digitale Währungen

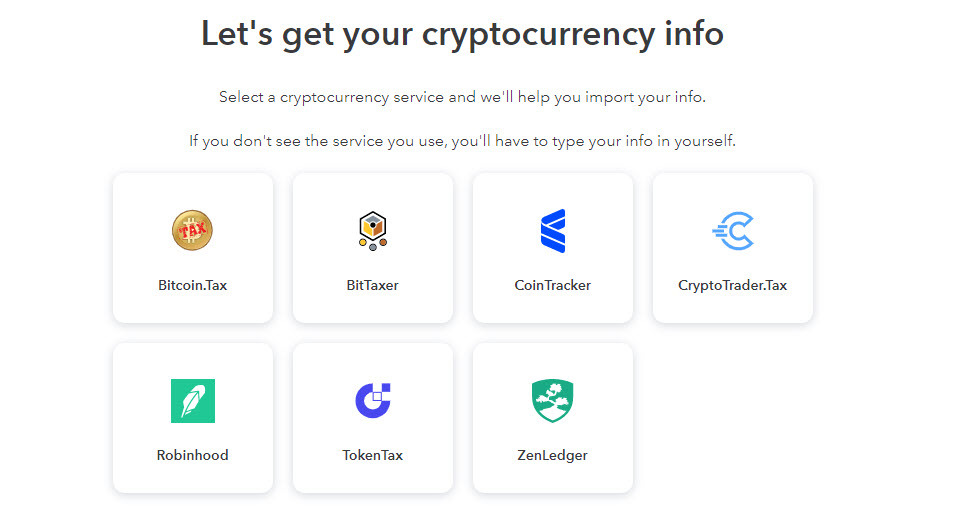

Seit 2014 betrachtet der IRS die digitale Währung als Eigentum und verlangt, dass Sie Transaktionen, die damit verbunden sind, in Ihrer Einkommensteuererklärung geltend machen. Tatsächlich fragt das 2020-Formular 1040 oben auf der ersten Seite nach solchen Aktivitäten. Eine Zeile unter dem Kontaktinformationsblock lautet: „Haben Sie zu irgendeinem Zeitpunkt im Jahr 2020 eine finanzielle Beteiligung an einer virtuellen Währung erhalten, verkauft, gesendet, getauscht oder anderweitig erworben?“ Da diese Form der Währung relativ neu ist, gibt es vieles über ihre Verwendung, das noch nicht gemeldet oder reguliert ist, obwohl Kryptowährungstransaktionen manchmal auf Formular 1099-B, Formular 1099-K oder einer Steuererklärung dokumentiert sind, die Ihre Börse Ihnen zugesandt hat (Oft werden sie als Kapitalgewinne oder -verluste betrachtet). Darüber hinaus müssen Unternehmen wie Autohäuser und Casinos Bargeldtransaktionen über 10.000 US-Dollar dem IRS melden.

Unsere Top-Steuersoftware

TurboTax ist die einzige Website zur persönlichen Steuervorbereitung, die einen Abschnitt hat, der der Eingabe von Kryptowährungstransaktionen gewidmet ist. Sie können natürlich Transaktionen, deren Gelder aus Kryptowährung stammen, aber in US-Dollar zum fairen Marktwert umgerechnet wurden, in Ihre Steuererklärung aufnehmen, indem Sie eine beliebige Steuerwebsite verwenden. Dies ist ein Bereich, in dem der IRS immer noch aufholt, aber die Behörde kann Sie prüfen, wenn sie Informationen über nicht gemeldete Aktivitäten in digitaler Währung erhält. Wenn Sie stark mit Kryptowährungen zu tun haben, müssen Sie möglicherweise einen Steuerexperten konsultieren, um sicherzustellen, dass Sie diesen komplexen Bereich der Besteuerung korrekt handhaben. Weitere Informationen zu diesem Steuerthema finden Sie in diesen IRS-FAQ.

Fehlende Information

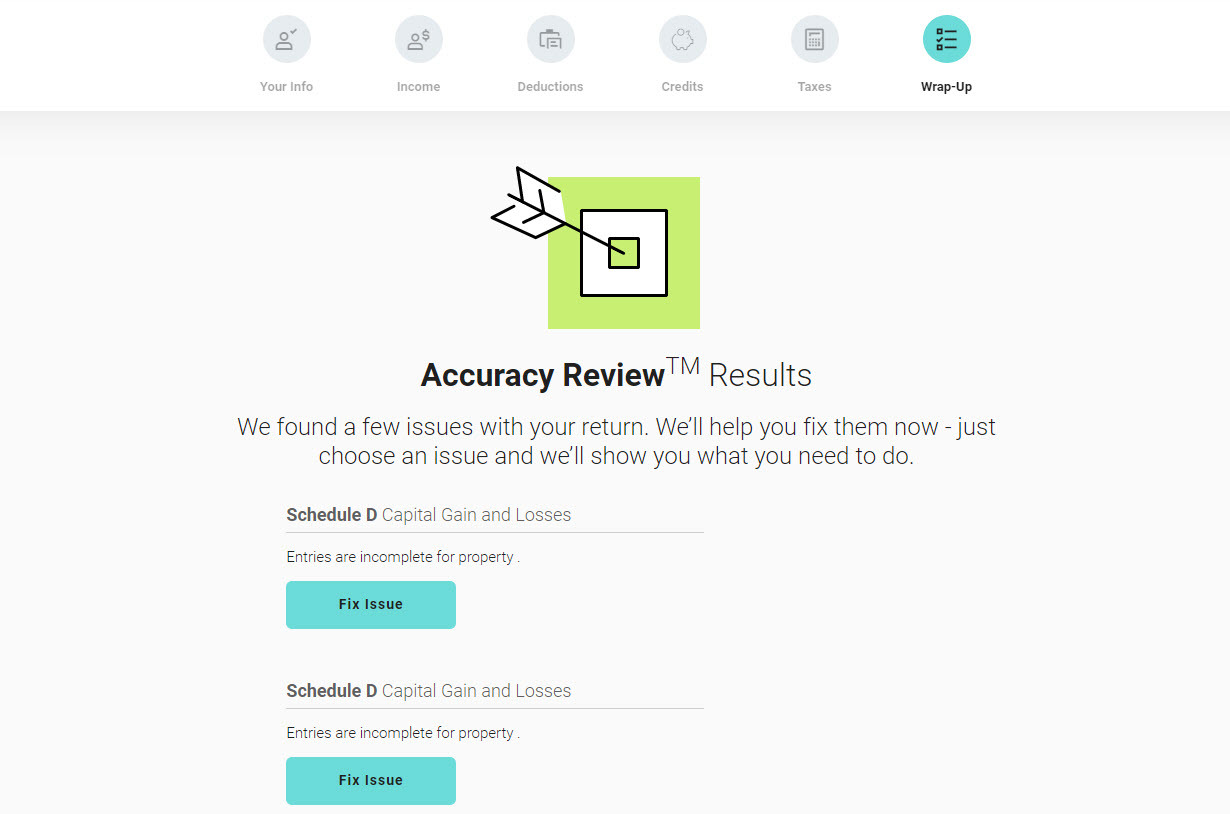

Kaum zu glauben, aber einer der häufigsten Fehler bei der Steuererklärung ist, die Steuererklärung nicht zu unterschreiben. Oder sie machen falsche oder unvollständige Angaben oder Rechenfehler. Alle warnen den IRS, dass etwas nicht stimmt.

Steuer-Websites erlauben es Ihnen nicht, viele dieser Fehler zu machen. Sie führen alle erforderlichen Berechnungen durch und verpflichten sich, alle Strafen zu zahlen, die durch Rechenfehler ausgelöst werden (was höchst unwahrscheinlich ist). Wenn Sie mit der Arbeit an einem Steuerthema beginnen und nicht alle erforderlichen Steuerzahlerdaten angeben, können Sie die Steuererklärung nicht elektronisch einreichen. Diese Websites prüfen Ihre Rücksendung gründlich und machen Sie auf Probleme aufmerksam, bevor sie Sie zur Zahlung auffordern und Sie durch den E-Akten-Prozess führen. Einige von ihnen ermöglichen es Ihnen, Ihre W-2- und 1099-Informationen von Finanzinstituten zu importieren, wodurch die Wahrscheinlichkeit von Dateneingabefehlern weiter verringert wird.

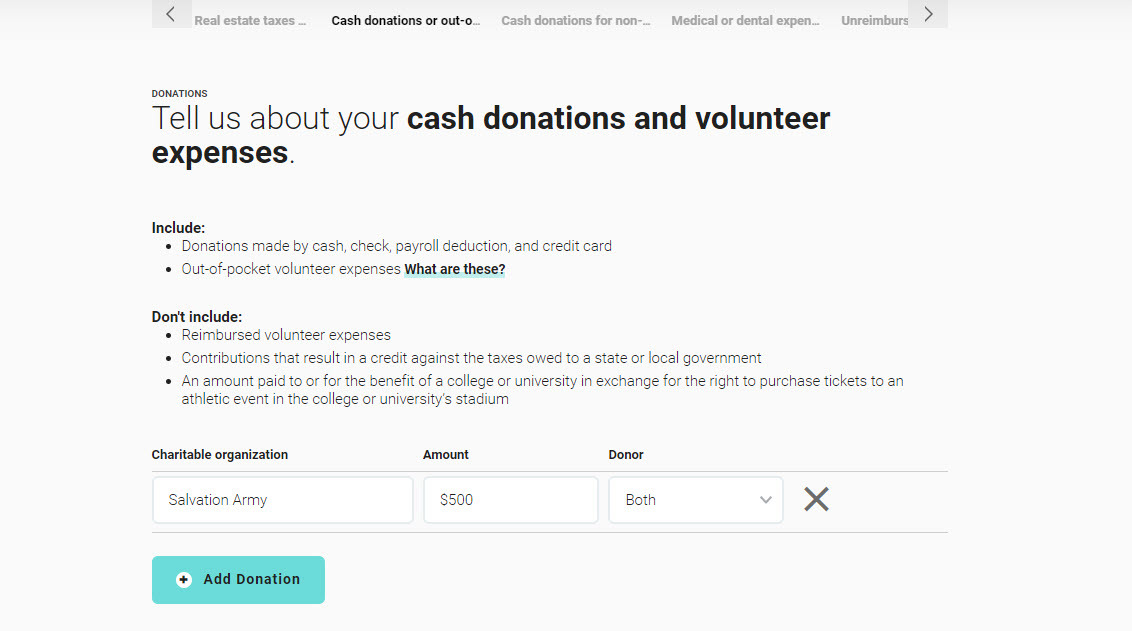

Übermäßige Abzüge, insbesondere wohltätige Spenden

Eine der Möglichkeiten, wie Steuer-Websites Ihnen helfen, Ihre Steuerpflicht zu minimieren, besteht darin, Sie gründlich nach allen Ausgaben zu befragen, die Sie im Laufe des Jahres hatten und die als Abzüge geltend gemacht werden könnten. Einige Websites suchen nach Hunderten von bestimmten.

Diese Websites können nicht wissen, ob Sie eine Ausgabe geltend machen, die Sie nicht tatsächlich hatten. Aber sie wissen, was abzugsfähig ist und was nicht, und sie erklären es sehr gut. Manchmal zeigen sie eine kurze Erläuterung eines bestimmten Abzugs an, wenn sie fragen, ob er auf Sie zutrifft. Wenn Sie Zweifel haben und nicht mit Strafen und möglicherweise einer Prüfung konfrontiert werden möchten, können Sie einfach eine der vielen Hilferessourcen der Website konsultieren. Sie können beispielsweise auf mit Hyperlinks versehene Wörter oder Phrasen klicken und ihre umfangreichen Sammlungen von Artikeln zu Steuerthemen durchsuchen. Wenn diese Optionen Ihre Fragen nicht beantworten, können Sie sich per Telefon, Chat, E-Mail oder Video-Chat mit einem CPA oder einem anderen Steuerexperten in Verbindung setzen (für diese Art von Support fallen normalerweise zusätzliche Gebühren an).

Von unseren Redakteuren empfohlen

Obwohl Steuer-Websites dabei nicht helfen können, denken Sie daran, dass der IRS Sie möglicherweise für eine Prüfung in Betracht zieht, wenn Sie einen unverhältnismäßigen Betrag an Einnahmen und Ausgaben geltend machen. Es kann zum Beispiel vollkommen legitim sein, wenn Sie für ein sehr kleines Unternehmen oder einen Nebenjob einen Verlust hinnehmen. Seien Sie sich nur dieser roten Flagge bewusst.

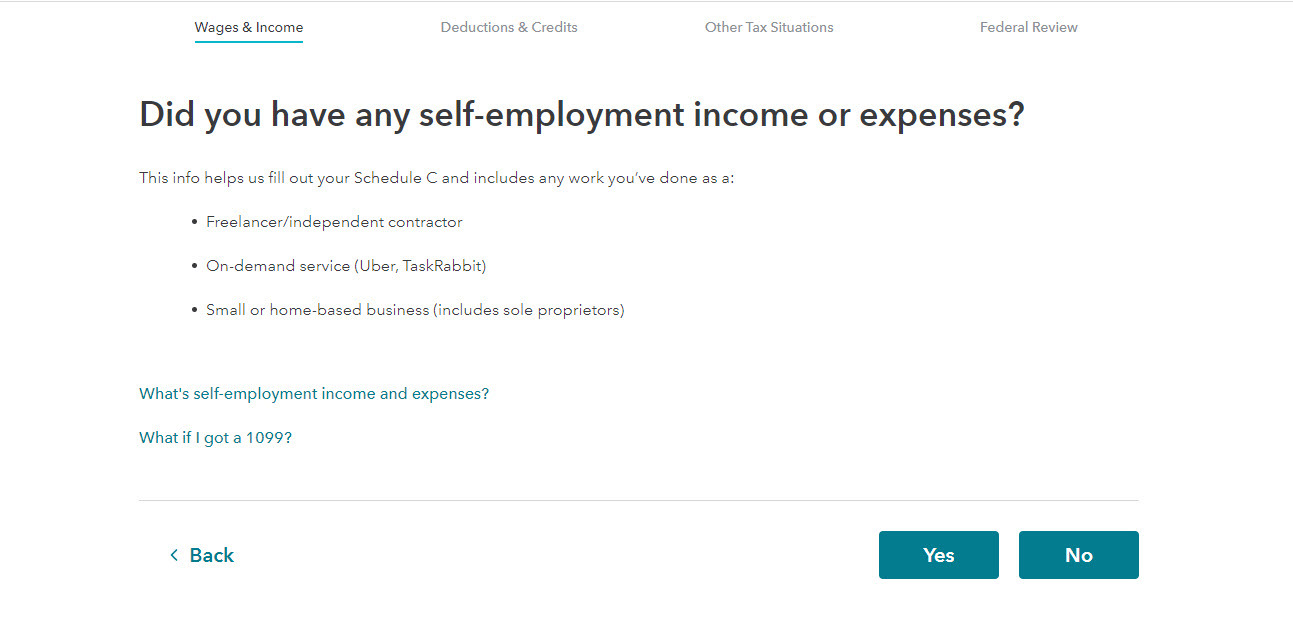

Einreichung eines Zeitplans C

Es ist nichts Zwielichtiges daran, einen Schedule C einzureichen. Der IRS schreibt es vor, wenn Sie selbstständig sind oder einen Nebenjob haben. Aber die Agentur schaut sich diese Renditen genau an. Zum einen wird strikt zwischen Business und Hobby unterschieden. Hier können Sie mehr über die IRS-Richtlinien zur Unterscheidung zwischen den beiden lesen. Wenn Ihr Plan C eine Prüfung auslöst, wird der IRS wahrscheinlich die Ausgaben prüfen, die Sie in Bereichen wie Reisen, Mahlzeiten und Unterhaltung geltend machen – Kategorien, in denen sich legitime Geschäftsausgaben und persönliche Einkäufe überschneiden können.

Steuer-Websites, die den Schedule C unterstützen – nicht alle – haben lange Abschnitte, die Ihnen helfen, alle Einnahmen und Ausgaben im Zusammenhang mit Ihrem Unternehmen zu dokumentieren. Sie stellen auch alle Fragen zu Ihrem Unternehmen, die Sie in Anhang C beantworten müssen. Wenn Sie eine der günstigeren oder kostenlosen Steuer-Websites für Ihre Steuererklärung verwenden, finden Sie keine detaillierten Erläuterungen zu den abzugsfähigen Ausgaben Plan C. Wenn Sie sich mit dieser kritischen Form nicht wirklich auskennen, ist es wahrscheinlich am besten, eine der teureren Editionen zu verwenden, die eine spezielle Unterstützung für Selbständige bieten.

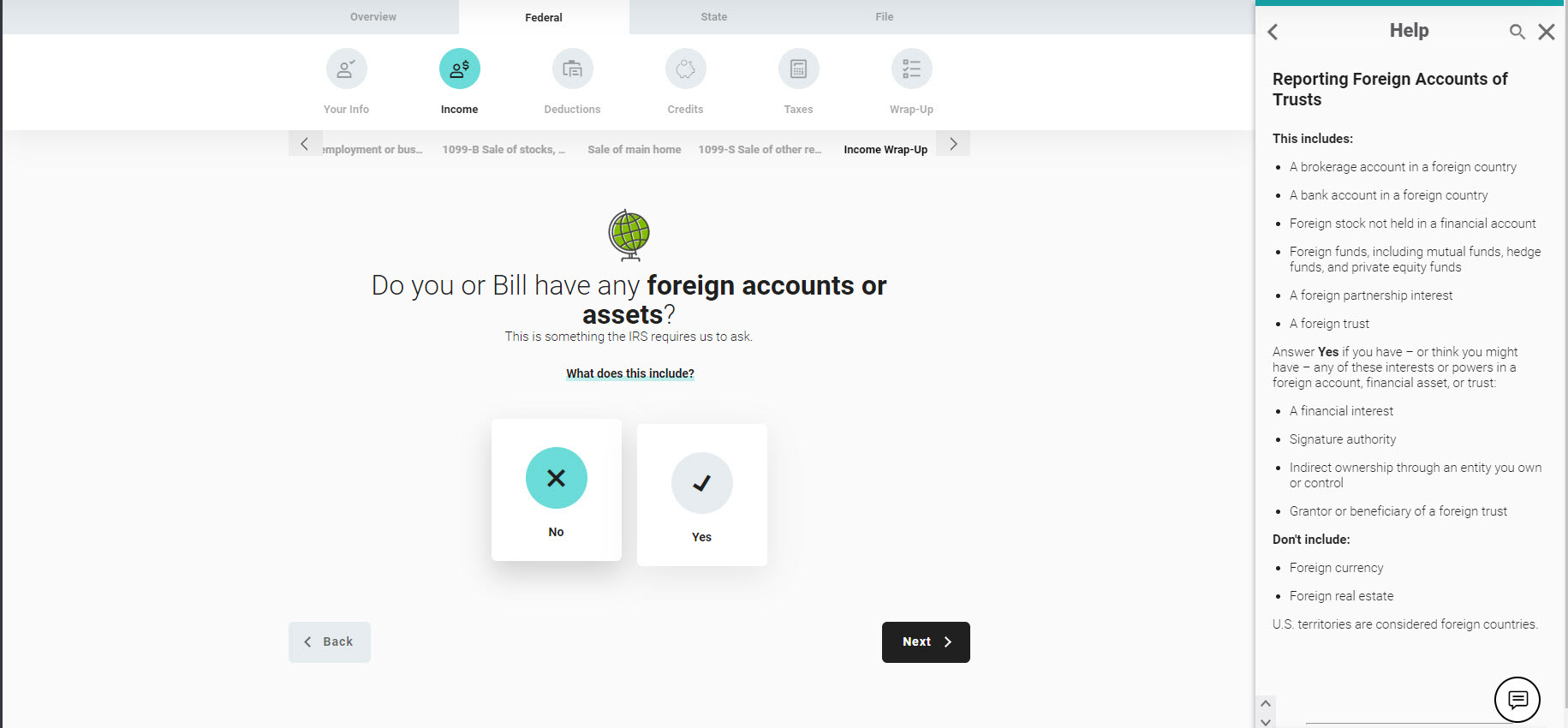

Nichtmeldung eines ausländischen Bankkontos

Auf jeder Steuerwebsite werden Sie gefragt, ob Sie ausländische Konten oder Vermögenswerte haben. Es ist unmöglich, diese Anfrage zu übersehen, da sie normalerweise einen eigenen Bildschirm erhält und früh im Prozess auftaucht. Es genügt zu sagen, dass Sie diese Informationen nicht auslassen möchten.

Verwenden Sie Steuersoftware, um Ihr Risiko einer Betriebsprüfung zu verringern

Websites zur Erstellung persönlicher Steuern sind nicht allwissend. Sie verlassen sich darauf, dass Sie ehrlich über das Geld sind, das Sie während eines bestimmten Steuerjahres verdient und ausgegeben haben. Wenn Sie sie vollständig untersuchen und alle ihre Fragen genau beantworten, können Sie möglicherweise Ihre Chancen auf eine Prüfung verringern. Wenn Sie jedoch einem unterliegen, haben Sie sich an die IRS-Regeln in Bezug auf Ihr Einkommen und Ihre zulässigen Ausgaben gehalten. Abgesehen von dem Vorteil, eine Prüfung zu vermeiden, können Steuer-Websites Ihnen auch dabei helfen, Ihre Rückerstattung zu maximieren.